Материал информационного партнёра НААСТ – Экскаватор Ру

В рамках 2-й всероссийской онлайн-конференции дилеров производителей спецтехники, Андрей Ловков, коммерческий директор компании ID-Marketing, рассказал о результатах анализа рынка строительной техники за период с 2014 по 2021 гг., а также о динамике и структуре импорта.

Динамика импорта

— В этом году анализ включает 11 основных видов СДМ. Общая динамика импорта за период с января 2014 по август 2021 г. имеет выраженную тенденцию к росту начиная с 2016 г. И, хотя рост в 2016 г. был минимальным, в 2017–2019 гг. он более очевиден. По известным причинам 2020 г. закончился с отрицательными показателями ввоза, однако снижение составило всего 5%, что представляется хорошим результатом на фоне повсеместных запретов и ограничений.

Ежемесячная динамика импорта спецтехники в РФ за 2014–август 2021 гг., шт.

Если раньше мы брали результаты 2014 г., чтобы показать, насколько всё сократилось в последующие годы, то 2021 г. впервые предоставил нам возможность сравнивать докризисный и текущий показатели. Для правильного понимания картины мы взяли равные периоды с января по август за все годы, начиная с 2014–го. Эти периоды схожи по общегодовой динамике, за исключением 2016 г., когда из-за введённого утилизационного сбора в начале года снизился объём импорта, но во втором полугодии тенденция к росту вернулась.

По анализируемым позициям можно сказать, что объёмы ввоза в 2014 и 2021 гг. находятся на одном уровне — показатели импорта января-августа 2021 г. оказались всего на 0,3% ниже аналогичного периода 2014 г. А помня о печальном последнем квартале 2014 г. и с учётом текущей динамики, мы можем обновить максимальные значения ввоза по итогам всего 2021 г.

Структура импорта: возрастная и по видам техники

— Остановимся на возрастной структуре импорта спецтехники. Из графика отчётливо видно, что введение утилизационного сбора повлияло на ввоз подержанных машин, вызвав его сокращение. В 2016–2019 гг. на новые машины приходилось более 90% ввезенной техники, но уже с 2020 г. импорт подержанных машин стал расти ускоренными темпами и их доля достигла 13,3%.

Возрастная структура импорта спецтехники в январе 2014–августе 2021 гг., шт.

В этой связи стоит более подробно рассмотреть структуру самого импорта и всех видов б/у машин, которые ввозили в РФ в январе–августе 2021 г. 75% приходятся на экскаваторы, где в свою очередь лидирует мини-техника — поставляют большое количество мини-экскаваторов массой до 10 т, выпущенных в 1990–2000 гг. На следующих позициях по объёмам оказались мини-погрузчики и дорожные катки — 5,9% и 4,9% соответственно.

Более детально остановимся на анализе каждого сегмента строительной техники в январе–августе 2021 г. С 2019 г. вырос импорт экскаваторов, доля которых составила порядка 30%. На второй по объёмам позиции — фронтальные погрузчики, а замыкают тройку лидеров экскаваторы-погрузчики.

Сравнительные объёмы импорта спецтехники в январе–августе 2014–2021 гг., шт.

Для более детального понимания изменений структуры проследим динамику по каждому виду начиная с 2014 г. Очевидным фактом стало падение поставок спецтехники в 2015 г. по всему миру. Но уже в 2016 г. мы наблюдали рост различной степени по всем позициям. Схожая картина наблюдается и в текущем году, когда по 9 из 11 позиций мы видим рост, а отрицательную динамику демонстрируют только фрезы и асфальтоукладчики.

Сравнивая показатели 2021 и 2014 гг., мы можем отметить позиции, которые имели явную тенденцию к росту. Так, телескопические погрузчики увеличились на 45,6%, автогрейдеры — на 26,3%. Это несмотря на то, что такой крупный игрок, как John Deere, полностью ушёл из импортного сегмента, начав выпускать эту продукцию в России. Увеличились на 17% поставки экскаваторов, а аутсайдерами стали мини- погрузчики с бортовым поворотом (сегмент сократился почти на 30%), а также экскаваторы-погрузчики, импорт которых до сих пор не восстановился до значений 2014 г. Стоит отметить, что экскаваторы-погрузчики — это наиболее пострадавший в 2015 г. сегмент.

Структура импорта по странам происхождения

— Несмотря на то, что с 2014 г. прошло 7 лет, пятёрка ведущих стран осталась прежней. Однако изменилась структура по отдельным странам, выросла доля китайской продукции и её объёмы в натуральном выражении. В текущем году собранной в Китае техники ввезли на 30% больше, чем в январе–августе 2014 г.

Структура импорта спецтехники в РФ по странам происхождения, %

Одна из закономерных тенденций современного рынка спецтехники — это перераспределение производственных мощностей в целях экономии на издержках. В этом плане одной из особенностей 2021 г. стало наращивание доли импорта техники китайской сборки производителями из других стран. Так, в январе–августе 2014 г. таковых насчитывалось только 7,7%, а в 2021 г. — уже 14,5%. Среди них — Caterpillar, John Deere, Bobcat, Liebherr и некоторые другие компании.

Отметим виды техники, которые нам поставляют ведущие страны-производители. Фронтальные погрузчики составляют порядка 90% импорта машин китайских брендов. Китайские экскаваторы не так популярны, но динамика импорта положительная. Также всё большим спросом пользуются дорожные катки. Если несколько лет назад в Россию везли в основном грунтовую технику, то сейчас растёт импорт тандемных двухвальцовых катков.

Основные виды импортируемой техники по странам происхождения за январь–август 2021 года, шт.

Основу ввоза техники японского производства — 76,5% — составляют экскаваторы. Аналогичная ситуация у Южной Кореи, доля экскаваторов в импорте из этой страны составляет 94,3%. Если говорить про Великобританию, то здесь на первом месте бренд JCB, а значит, среди главных видов техники — экскаваторы-погрузчики и телескопические погрузчики. Германия поставляет в Россию дорожную технику, а именно катки и асфальтоукладчики.

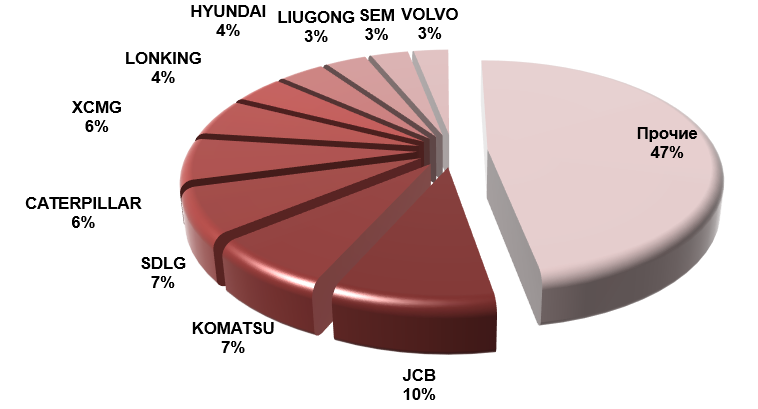

Марочная структура импорта

— Ведущая десятка производителей по итогам сравниваемых периодов (2021 и 2020 гг.) демонстрирует положительные показатели. Десятая часть всех импортированных машин — JCB. По сравнению с январём–августом 2020 г. британский производитель ввёз в Россию на 65% техники больше. Отметим, что и в 2014 г. JCB лидировала с аналогичной долей. В целом компания ввозила к нам технику, собранную в Великобритании, Индии, Китае и США.

Марочная структура импорта спецтехники в январе–августе 2021 года,%

На второй позиции — Komatsu (с техникой, которая в абсолютном большинстве собрана в Японии). У японского производителя мы также видим увеличение на 57% в сравнении с 2020 г. Аналогичный рост наблюдался и в 2014 г., когда компания заняла 6-ю позицию, а сейчас с аналогичным показателем она уже на 2-м месте.

В 2020 г. бренд SDLG импортировал в Россию всего 32 единицы техники. В 2021 г. поставки выросли в 45 раз — компания завозила продукцию большими партиями.

На 4-й позиции расположился крупнейший производитель техники — корпорация Caterpillar, которая имеет широкую географию производства и на российский рынок поставляют технику из 11 стран, среди которых основные — Китай, Великобритания и Япония.

Основные виды импортируемой техники по маркам

— Для JCB основу ввоза составляют экскаваторы-погрузчики и телескопические погрузчики, причём в обеих категориях британцы лидируют. Komatsu — лидер в экскаваторах. SDLG и XCMG — это прежде всего фронтальные погрузчики. Однако стоит отметить значительный рост ввоза экскаваторов SDLG, в том числе благодаря компании «Русбизнесавто». Дорожные катки составили значительную долю в линейке XCMG. Марка Caterpillar представлена во всех рассматриваемых видах техники, за исключением телескопических погрузчиков. Хотя Caterpillar их производит, не было ввезено ни одной единицы. В основном именитый американский бренд поставляет экскаваторы, экскаваторы-погрузчики и бульдозеры.

Основные виды импортируемой техники по маркам за январь–август 2021 года, шт.

Динамика среднетаможенных цен

— Рост цен особенно заметен в сравнении с январём 2020 г., то есть с ценами доковидной эпохи. Рост значительный. Так, модель LiuGong CLG835H за год подорожала на 63%. SDLG LG936L стала дороже на 58%. Также повысилась стоимость моделей гусеничных экскаваторов Volvo EC220DL и бульдозеров Shantui SD16.

Динамика среднетаможенных цен на основные виды спецтехники в январе–августе 2021 г., тыс. руб.

Прим. редакции: о причинах подорожания импорта из КНР можно узнать из доклада коммерческого директора компании «СюйГун Ру» Александра Чиркова.

Тенденции на рынке

Тенденции текущего года в значительной степени обусловлены пандемией ковида и противоковидными ограничениями. Однако скорее можно говорить о неопределённости бизнеса, чем о каком-то критическом спаде производства и продаж, что и подтверждают цифры последних месяцев, когда эта самая неопределённость стала отходить на второй план. В своё время утилизационный сбор оказал более мощный негативный эффект. Факторы пандемии ещё не исчерпаны, и её влияние на экономику как в текущем 2021 г., так и в дальнейшем может быть ощутимым.

По различным видам техники износ достигает 40% и более. Парк необходимо обновлять, и отложенный спрос, частично сформированный ситуацией с пандемией, может послужить дополнительным стимулом для роста отрасли. К сожалению, российский рынок сохраняет зависимость от иностранной техники, доля импорта в большинстве сегментов остаётся большой, а в ряде сегментов отечественная продукция отсутствует.

Стоит отметить положительные результаты 2021 г., которые впервые с 2014 г. вывели рынок на докризисные показатели. Очевидно, что по итогам 2021 г. мы будем наблюдать рост от 4 до 6%.

Добавить комментарий