Материал информационного партнёра НААСТ – Экскаватор Ру

Андрей Ловков, директор аналитической компании ID-Marketing, в рамках онлайн-конференции Экскаватор Ру рассказал о динамике импорта строительной техники и изменениях его структуры после ухода с российского рынка западных брендов

Положительная динамика импорта

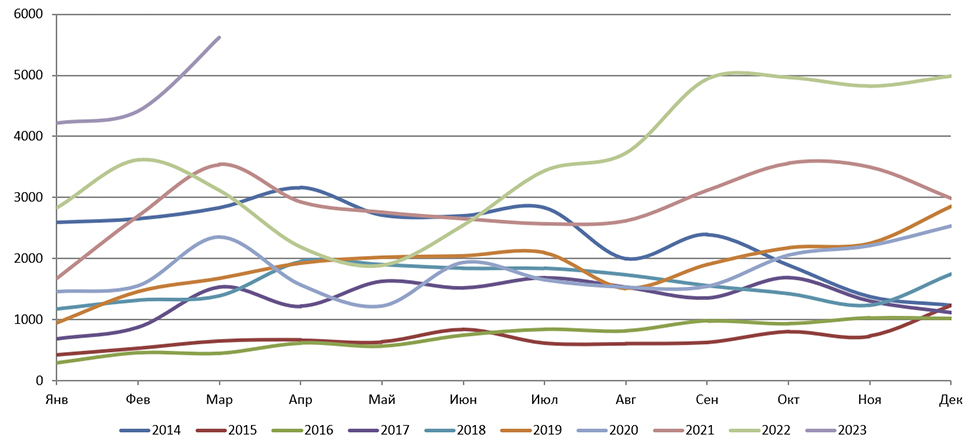

— Общая динамика импорта с января 2014 г. по март 2023 г. имела тенденцию к росту, хотя и минимальную, при этом 2016-й и последующие 3 года показали максимальные результаты. 2020 год по всем известным причинам закончился с отрицательными значениями, но падение составило всего 5%, — рассказал Андрей Ловков.

Ежемесячная динамика импорта спецтехники в РФ за 2014–март 2023 гг., шт.

Как и ранее за точку отсчёта взят 2014 г., ознаменовавшийся пиковыми значениями после кризиса 2008 г. В 2021 г. впервые после сложного ковидного 2020 г. ожидали, как минимум, возвращения на прежние рельсы благодаря отложенному спросу, открытию границ и новым проектам. Но участники рынка решили взять новые высоты. По итогам всего 2021 г. импорт вырос на практически 22%.

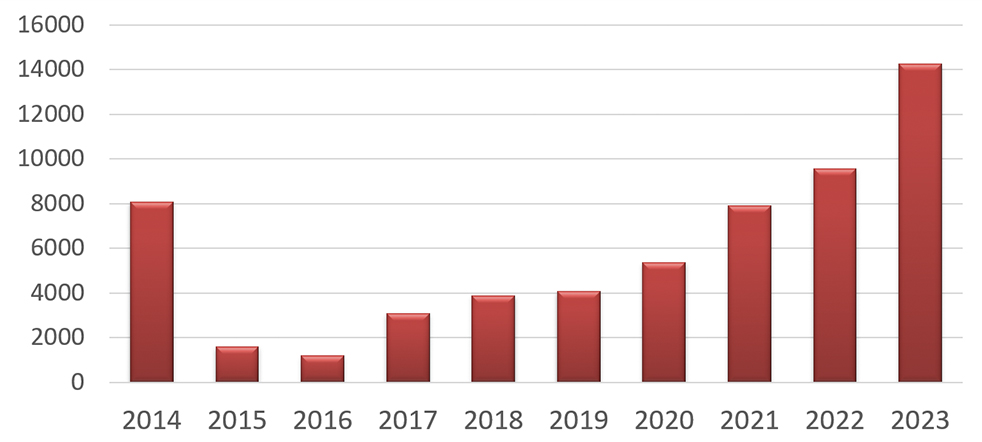

Далее наступил февраль 2022 г., тогда многим казалось, что рынку конец. Но по итогам 2022 г. объём импорта строительной техники увеличился на 24%, а 1 квартал 2023 г. и вовсе стал рекордным — рост на 49% относительно аналогичного периода 2022 г. Можно было бы говорить, что мы переживаем экономический подъём, однако всегда есть но — это структура рынка, которая в ряде сегментов изменилась радикально.

Сравнительная динамика импорта спецтехники за январь–март 2014–2023 гг., шт.

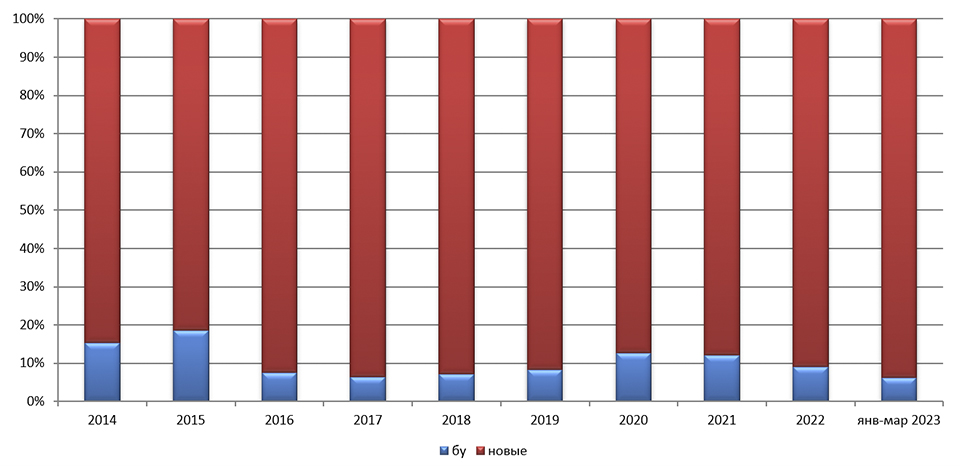

Омоложение импорта

Прежде всего стоит сказать об изменениях такой качественной составляющей рынка, как возрастная структура. Введение утилизационного сбора сделало ввоз подержанных машин менее привлекательным, и в 2016–2019 гг. на долю новых машин приходилось уже более 90%. Однако с 2020 г. импорт б/у машин вновь начал расти и достиг 12–13%. В 2022 и начале 2023 г. тенденция опять развернулась, в итоге доля новых машин достигла в 2023 году 94%. На ввоз подержанной техники негативно влияет комплекс причин, например, удорожание её содержания, нивелирующее преимущество цены приобретения.

Возрастная структура импорта спецтехники в январе 2014–марте 2023 гг., шт.

Трёхкратный рост сегмента экскаваторов

Более детально Андрей Ловков остановился на анализе каждого сегмента строительной техники по годам. Для удобства специалист сравнил только январь–март каждого года.

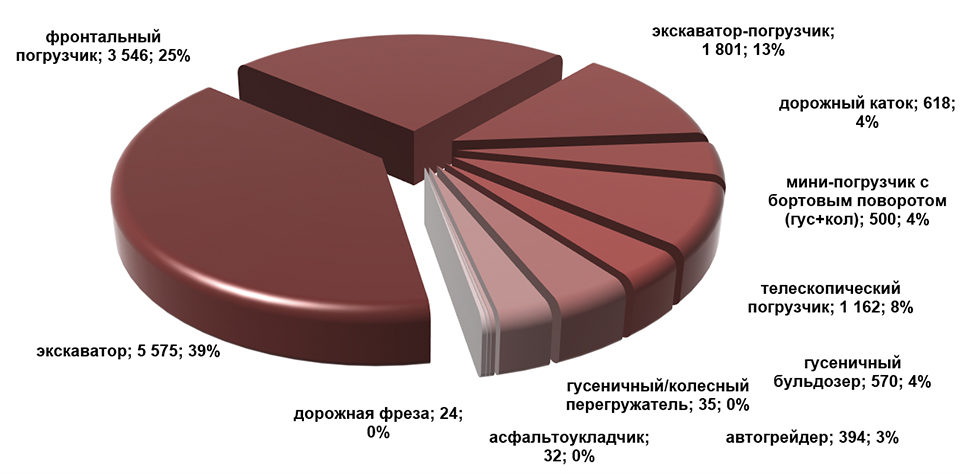

Если раньше в структуре импорта обычно лидировали экскаваторы, то в январе–марте 2016 г. и в последующие аналогичные периоды первенствовали фронтальные погрузчики. Исключением стал январь–март 2022 г., когда объёмы импорта экскаваторов значительно превысили показатели остальных видов техники и их доля составила 37,4%. На второй позиции по объёмам — фронтальные погрузчики, а экскаваторы-погрузчики замыкают тройку лидеров. В начале 2023 г. экскаваторы укрепили позиции, заняв 39% рынка импортной спецтехники.

В 2015 г. наблюдалось падение поставок всех видов спецтехники, с 2016 г. динамика ввоза различных позиций была неравномерна. Три сегмента показали отрицательные значения: бульдозеры, асфальтоукладчики и дорожные фрезы. Только импорт экскаваторов из года в год стабильно рос, а на более длительном отрезке времени — с 2014 г. по сегодняшний день — сегмент экскаваторов увеличился на 200%.

Объёмы импорта спецтехники в январе–марте 2023 гг., шт/%

9 из 10 лидирующих брендов — китайские

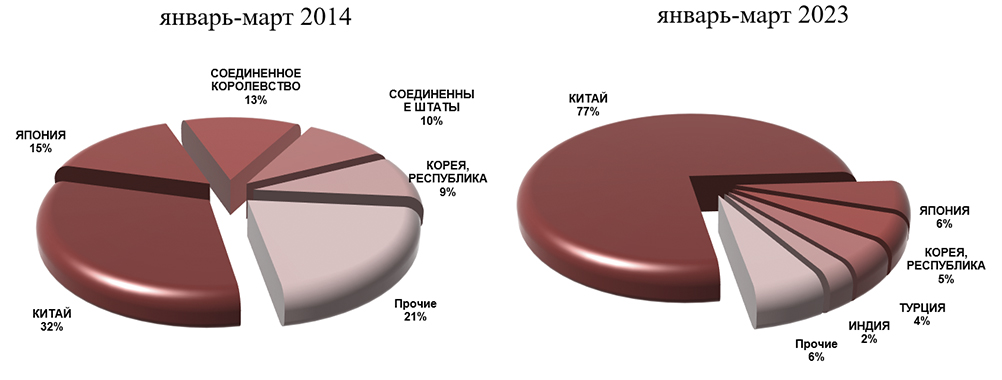

За 8 лет пятёрка ведущих стран претерпела радикальные изменения, но лидерство Китая осталось неизменным. Увеличилась не только доля китайской техники, но и объёмы ввоза в натуральном выражении. Так, в 1 квартале 2023 г. китайской техники импортировали в 4,3 раза больше, чем в январе–марте 2014 г.

Обращает на себя внимание сокращение ввоза техники западных брендов, производимой в Китае. В число таких некитайских брендов входят Hyundai, Caterpillar, Komatsu, Hitachi, Bomag, Liebherr и ряд других. Если в январе–марте 2022 г. порядка 20% от общего импорта всей продукции китайской сборки приходилось именно на бренды некитайского происхождения, то в настоящий момент показатель составляет 5% и стремится к нулю.

За счёт иностранных производств продолжает оставаться в 5-ке Индия, где выпускается продукция Case, New Holland, Caterpillar, Ammann.

Структура импорта спецтехники по странам происхождения, % (натур. выраж.)

Китай лидирует со значительным отрывом. Его доля в сегменте фронтальных погрузчиков достигла 98,9%. Если раньше китайские производители осторожно заходили на рынок экскаваторов, то сейчас все двери открыты, и их доля в наиболее популярном среднем сегменте достигла 88,7%, тогда как год назад она не превышала 43,5%. Крупнейшим представителем стал бренд SANY. Оставили рынок и основные конкуренты в сегменте погрузчиков с бортовым поворотом, и здесь доля китайской техники в начале этого года достигла 92%. Значительные объёмы пришлись на Lonking, Sunward, LiuGong, Zoomlion.

Несмотря на сложившуюся ситуацию, Япония сохранила за собой вторую позицию. Конечно, доля и темпы потеряны, а главной статьёй импорта стали подержанные мини-экскаваторы, которые, видимо, завозят в качестве доноров запчастей. И это единственный сегмент, где лидирует не Китай. Также ввозят японские б/у погрузчики с бортовым поворотом и тандемные катки.

Южнокорейский импорт представлен исключительно экскаваторами различных классов, однако и здесь объём импорта продолжает сокращаться.

Турция пока относится к «дружественным» странам, однако её производственные мощности позволяют конкурировать лишь в сегменте экскаваторов-погрузчиков, где доля страны составляет 32%. Среди основных игроков – Hidromek, Çukurova и MST.

Индия представлена в основном марками Case, Bull, New Holland.

Основные виды импортируемой техники по странам происхождения за январь–март 2023 г., шт.

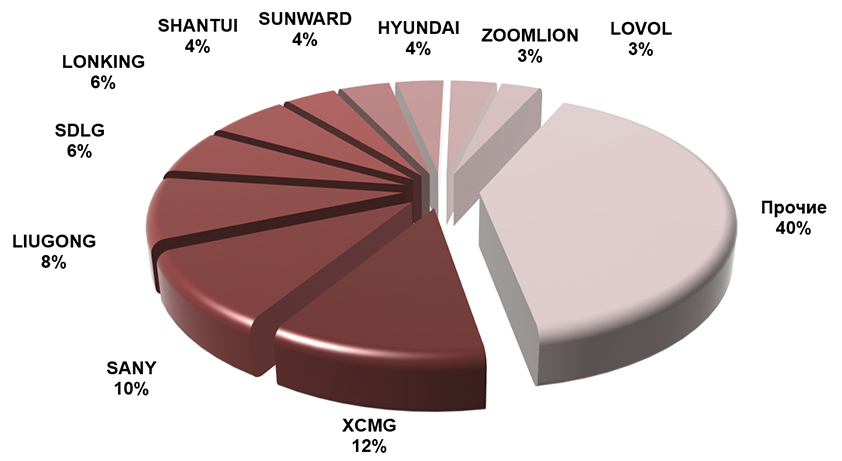

Произошли колоссальные изменения в рейтинге зарубежных поставщиков. Из 10 ведущих только один — Hyundai — некитайский бренд.

Лидирует всем хорошо известная компания XCMG, которая более чем в 3 раза увеличила ввоз своей продукции всех видов и продолжает наращивать ассортимент.

Рост по каждой марке достигает порой кратных значений, при этом и натуральные показатели находятся на хорошем уровне. Так, занимающая 2 место компания SANY на 383% обновила показатели импорта прошлого года. Марка Sunward, занявшая 7-ю позицию, показала наибольшие темпы роста — её объём импорта вырос в 11 раз.

Что касается единственного некитайского бренда Hyundai, то невзирая на международную обстановку, объёмы ввезённой техники производителя в 1 квартале оказались на 81% больше, чем годом ранее. Это экскаваторы разных классов.

Марочная структура импорта спецтехники в январе–марте 2023 г., % (натур. выраж.)

По объёмам поставок лидируют компании XCMG и SANY, которых можно отнести к фуллайнерам — поставщикам полной номенклатуры строительной техники. Но если SANY акцентировалась на поставках экскаваторов разных классов, а это порядка 86% от всего импорта данной марки, то у XCMG наблюдается паритет между экскаваторами и погрузчиками. Компания также занимает хорошие доли в автогрейдерах, погрузчиках с бортовым поворотом, катках. Три остальных участника топ-5 также акцентируют внимание на экскаваторах и погрузчиках, а LiuGong и Lonking активны в том числе в сегменте погрузчиков с бортовым поворотом.

Основные виды импортируемой техники по маркам за январь–март 2022 г., шт.

Таким образом, общая динамика рынка показывает значительный рост, но при этом сильно изменилась сама структура рынка импортной техники — в основном за счёт активности китайских партнёров.

Добавить комментарий